Lojistik Sektöründe Devlet Teşvikleri

10 sorunun bu haftaki konuğu İstanbul Üniversitesi Dış Ticaret Bölümü Öğretim Görevlisi Bülent Balyemez

1- Öncelikle yatırımcılara çok önemli fırsatlar sunan Yeni Teşvik Kanunu hakkında bilgi verir misiniz?

19 Haziran 2012 28328 Sayılı Resmi Gazete’de YENİ TEŞVİK KANUNU olarak piyasada bilinen, Yatırımlarda Devlet Yardımları Hakkında Karar yürürlüğe konuldu. Bu karar ile yatırımlar 4 ana başlık altında değerlendirildi.

1- Büyük Yatırımlar

2- Bölgesel Yatırımlar

3- Stratejik Yatırımlar

4- Kapasite Artırımı ve Modernizasyon Yatırımları

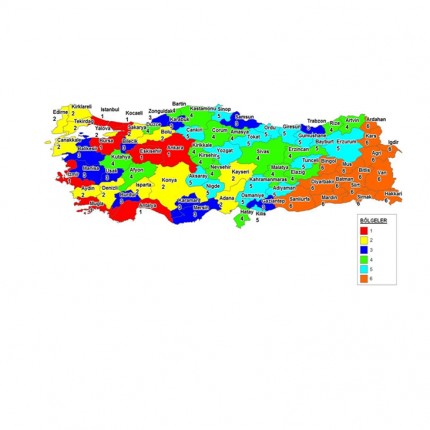

Bakanlar Kurulu kararı ile Türkiye’de yatırım bölgeleri gelişmişlik seviyesine göre 6’ya ayrıldı. En gelişmiş bölge 1. Bölge olarak kabul edilirken, en az gelişmişlik sağlamış iller ise 6. bölgede yer aldı. Buna göre 1. Bölge’deki yatırımlar daha düşük oranlı desteklenirken, 6. bölge yatırımları ise daha yüksek oranlı destekleniyor. Haritada illerin dağılımını görebilirsiniz.

2- Söz konusu kanunla hangi sektörler yatırım teşviklerinden faydalanabilecek?

2012 Yatırımlarda Devlet Yardımları Hakkında Karar ile yatırım kapsamına alınan sektörleri ve iş sahalarını şöyle sıralayabiliriz:

- Sanayi Yatırımları

- Lisanslı Lojistik Depo Yatırımları

- Soğuk Hava Deposu Yatırımları

- Sera Yatırımları

- İlk, Orta ve Lise Okul Yatırımları

- Öğrenci Yurtları

- Hastane Yatırımları

- Huzurevi Yatırımları

- Geri Kazanım ve Bertaraf Tesisi Yatırımları

- 3 Yıldız üzeri Otel Yatırımları

3- Lojistik sektörü yatırım teşviklerinden faydalanabiliyor mu?

Lojistik sektörü, bölgesel teşvikler kapsamında değerlendirilirken, Tüm Türkiye’de (İstanbul ili hariç) geçerli bir yatırım konusu olarak öne çıkıyor. Yani İstanbul hariç Türkiye’nin tamamında yapılacak Lisanslı Depo Yatırımları Yatırım Teşvik Belgesi kapsamında değerlendiriliyor.

4- Yatırım öncesine yönelik teşvikler neler?

Yatırım Öncesi Teşvikler:

a) Yatırım Yeri Tahsisi

b) Faiz desteği (3’üncü, 4’üncü, 5’inci ve 6’ncı bölgelerdeki yatırımlar için)

c) Gümrük vergisi muafiyeti

d) KDV istisnası.

5- Yatırım sonrasında desteklerin devamı söz konusu mu?

Yatırım sonrası için Vergi İndirimi, Sigorta Primi İşveren Hissesi Desteği ve Gelir Vergisi Stopajı Desteği (6. bölgede gerçekleştirilecek yatırımlar için) mevcut.

6- Sigorta Primi İşveren Hissesi Desteği’nin detaylarını öğrenebilir miyiz?

Büyük ölçekli yatırımlar, stratejik yatırımlar ve bölgesel teşvik uygulamaları kapsamında desteklenen yatırımlardan, tamamlama vizesi yapılmış teşvik belgesinde kayıtlı istihdamı aşmamak kaydıyla;

a) Komple yeni yatırımlarda, teşvik belgesi kapsamında gerçekleşen yatırımla sağlanan,

b) Diğer yatırım cinslerinde, yatırımın tamamlanmasını müteakip, yatırıma başlama tarihinden önceki son altı aylık dönemde (mevsimsel özellik taşıyan yatırımlarda bir önceki yıla ait mevsimsel istihdam ortalamaları dikkate alınır) Sosyal Güvenlik Kurumu’na verilen aylık prim ve hizmet belgesinde bildirilen ortalama işçi sayısına teşvik belgesi kapsamında gerçekleşen yatırımla ilave edilen, istihdam için ödenmesi gereken sigorta primi işveren hissesinin asgari ücrete tekabül eden kısmı Bakanlık bütçesinden karşılanır.

(2) Büyük ölçekli yatırımlar ile bölgesel teşvik uygulamaları kapsamında desteklenen yatırımlarda söz konusu destek aşağıda belirtilen sürelerde uygulanır.

|

BÖLGELER |

31/12/2013 tarihine kadar (bu tarih dahil) başlanılan yatırımlar |

1/1/2014 tarihinden itibaren başlanılan yatırımlar |

|

1 |

2 yıl |

- |

|

2 |

3 yıl |

- |

|

3 |

5 yıl |

3 yıl |

|

4 |

6 yıl |

5 yıl |

|

5 |

7 yıl |

6 yıl |

|

6 |

10 yıl |

7 yıl |

7- Sigorta primi desteği için gerekli şartlar nelerdir?

Bu karar uyarınca 6’ncı bölgede; büyük ölçekli yatırımlar, stratejik yatırımlar ve bölgesel teşvik uygulamaları kapsamında teşvik belgesine istinaden gerçekleştirilecek yatırımla sağlanan ilave istihdam için, tamamlama vizesi yapılan teşvik belgesinde kayıtlı istihdam sayısını aşmamak kaydıyla, işveren tarafından Sosyal Güvenlik Kurumu’na ödenmesi gereken sigorta primi işçi hissesinin asgari ücrete tekabül eden kısmı, tamamlama vizesinin yapılmasını müteakip on yıl süreyle işveren adına Bakanlık bütçesinden karşılanabilir.

(2) Bu destekten yararlanılabilmesi için, aylık prim ve hizmet belgelerinin yasal süresi içerisinde Sosyal Güvenlik Kurumu’na verilmesi ve Bakanlıkça karşılanmayan işçi hissesine ait tutarın yasal süresi içerisinde ödenmiş olması şarttır. Bu destekten yararlanan yatırımcı tarafından ödenmesi gereken primlerin geç ödenmesi halinde, Bakanlıktan Sosyal Güvenlik Kurumuna yapılacak ödemenin gecikmesinden kaynaklanan gecikme zammı işverenden tahsil edilir.

(3) 12’nci maddenin sekizinci fıkrasında yer alan hüküm sigorta primi desteği için de uygulanabilir.

8- Peki Gelir Vergisi Stopajı desteğinden yararlanmak için nasıl bir prosedür söz konusu?

Bu karar uyarınca 6’ncı bölge için düzenlenen teşvik belgeleri kapsamında gerçekleştirilecek yatırımlarla sağlanan ilave istihdam için, belgede kayıtlı istihdam sayısını aşmamak kaydıyla, işçilerin ücretlerinin asgari ücrete tekabül eden kısmı üzerinden hesaplanan gelir vergisi, yatırımın kısmen veya tamamen faaliyete geçtiği tarihten itibaren on yıl süreyle verilecek muhtasar beyanname üzerinden tahakkuk eden vergiden terkin edilir.

(2) Yatırımın tamamlanamaması veya teşvik belgesinin iptal edilmesi halinde, gelir vergisi stopajı desteği uygulaması nedeniyle terkin edilen vergiler, vergi ziyaı cezası uygulanmaksızın gecikme faiziyle birlikte tahsil olunur.

(3) Yatırımın faaliyete geçmesinden önce devri halinde devralan, aynı koşulları yerine getirmek kaydıyla gelir vergisi stopajı desteğinden yararlanır.

(4) Yatırımın kısmen veya tamamen faaliyete geçmesinden sonra devri halinde, gelir vergisi stopajı desteği uygulamasından devir tarihine kadar devreden, devir tarihinden sonra ise kalan süre kadar devralan yararlanır.

9- Vergi indirim oranları bölgelere göre değişiyor mu?

Büyük ölçekli yatırımlar ile bölgesel teşvik uygulamaları kapsamında gerçekleştirilecek yatırımlarda, 5520 sayılı Kanun’un 32/A maddesi çerçevesinde gelir veya kurumlar vergisi, öngörülen yatırıma katkı tutarına ulaşıncaya kadar aşağıda belirtilen oranlarda indirimli olarak uygulanır.

|

|

BÖLGESEL TEŞVİK UYGULAMALARI |

BÜYÜK ÖLÇEKLİ YATIRIMLAR |

||

|

Bölgeler |

Yatırıma katkı oranı (%) |

Kurumlar vergisi veya gelir vergisi indirim oranı (%) |

Yatırıma katkı oranı (%) |

Kurumlar vergisi veya gelir vergisi indirim oranı (%) |

|

1 |

10 |

30 |

20 |

30 |

|

2 |

15 |

40 |

25 |

40 |

|

3 |

20 |

50 |

30 |

50 |

|

4 |

25 |

60 |

35 |

60 |

|

5 |

30 |

70 |

40 |

70 |

|

6 |

35 |

90 |

45 |

90 |

10- Yatırım yeri tahsisi için nasıl bir süreç izlenmesi gerekiyor?

Bakanlıkça teşvik belgesi düzenlenmiş büyük ölçekli yatırımlar, stratejik yatırımlar ve bölgesel desteklerden yararlanacak yatırımlar için, 29/6/2001 tarihli ve 4706 sayılı Kanunun ek 3’üncü maddesi çerçevesinde Maliye Bakanlığı tarafından belirlenen usul ve esaslara göre yatırım yeri tahsis edilebilir.

(2) 15’inci maddenin altıncı fıkrasında belirtilen yatırımlara yatırım yeri tahsis edilmez. Lisanslı Depoculuk ve Soğuk Hava Deposu işletmeciliği için minimum yatırım miktarı kadar yatırım gerçekleştirilmeli ve Yatırım Teşvik Belgesi’ne bağlanmalıdır.